In wenigen Tagen werden die beiden großen deutschen Energieversorger mit Atom-Exposure – die RWE AG und die E.On SE – ihre Jahreszahlen für 2018 präsentieren. Und auch dieses Jahr werden die Rückstellungen für den Rückbau der Atomkraftwerke wieder ein Thema sein. Zwar sind die Hochzeiten der Atomrückstellungsdiskussion in Deutschland mittlerweile vorbei. Denn nachdem die beiden Versorger Mitte des Jahres 2017 eine für alle Seiten sehr vernünftige Lösung zur Ausfinanzierung der Rückstellungen für die Zwischen- und Endlagerung gefunden haben, drücken die verbleibenden Rückbaurückstellungen nicht mehr lebensbedrohlich auf die Finanzsituation. Doch materiell sind die bilanziellen Verpflichtungen mit 6 Mrd. Euro (RWE) bzw. 10,5 Mrd. Euro (E.On) Stand Ende 2017 allemal noch.

Ein Blick auf die bilanzielle Behandlung dieser Verpflichtungen verrät, dass zu ihrer Bewertung die zukünftig mit dem Projekt „Rückbau“ verbundenen Zahlungsstrombelastungen geschätzt und diese dann mit einem risikolosen Zins diskontiert wurden. Die Versorger vermerken dazu in ihren Berichten: „Der auf Basis des aktuellen Marktzinsniveaus für risikolose Geldanlagen ermittelte Diskontierungssatz betrug zum Bilanzstichtag 0,6%.“ (RWE Geschäftsbericht 2017, S. 131), bzw. „…kommt ein risikoloser Diskontierungszinssatz von im Durchschnitt rund 0,6 Prozent zum Tragen“ (E.On Geschäftsbericht 2017, S. 179). Das technische Detail, dass die letztendliche Bewertung auf Basis von realen Cashflows und Zinsen erfolgte, tut hier nichts zur Sache. Für das Verständnis können wir im Folgenden auch weiterhin auf Basis von nominellen Zahlen (d.h. Werte inklusive Inflationsanpassung) diskutieren.

Vergleicht man diese bilanzielle Behandlung nun mit derjenigen von Finanzverbindlichkeiten wie Kredite oder Anleihen, dann fällt auf, dass die Rückbaurückstellungen offensichtlich unter der Prämisse der „sicheren Erfüllung“ durch die Versorger bilanziert werden (Diskontierung mit dem risikolosen Zins), während Finanzverbindlichkeiten unter der Annahme der „riskanten Erfüllung“ durch die Versorger bilanziert werden. Denn bei letzteren wird üblicherweise der durch die Investoren (Kapitalmarkt oder Bank) ursprünglich ermittelte Wert auf die Bilanz genommen – und dieser ist schon mit Ausfallrisiko verbunden. Dies führt dazu, dass der Wertansatz für die Rückstellungen ceteris paribus hier deutlich höher (Diskontierung mit niedrigem Zins) als derjenige von Finanzverbindlichkeiten (Diskontierung mit höherem Zins) ist.

Nun möchte man eventuell einwerfen, dass eine Berücksichtigung des Ausfallrisikos bei der Bewertung der Atomrückstellungen auch nicht gewünscht ist: ‚Warum sollten sich denn die Versorger schön rechnen dürfen, nur weil sie ein bestimmtes Kreditrisikoprofil aufweisen (beide Versorger aktuell mit einem Langfristrating von BBB)? Ihren Verpflichtungen an der Gesellschaft sollen sie doch bitteschön nachkommen.‘ Und es soll hier auch nicht ausgeschlossen werden, dass solche oder ähnliche Überlegungen eine Rolle spielten, als sich die Standardsetter Gedanken über die Bewertung von Rückbau-Rückstellungen machten (siehe die Diskussion zu den Pensionsrückstellungen weiter unten).

Aber Achtung: Die ökonomische Perspektive sagt etwas anderes. Aus Eigenkapitalgebersicht einer Kapitalgesellschaft müssen nämlich nicht unter allen Umständen die Verpflichtungen erfüllt werden, sondern nur dann, wenn das Unternehmen auch finanziell dazu in der Lage ist. Wenn die Gesellschaft dagegen insolvent ist, dann werden die Eigenkapitalgeber nicht nachschießen müssen. Ihr Risiko ist bei Null begrenzt (Haftungsbeschränkung). Und diese Beschränkung gilt für Anleihen und Kredite genauso wie für Rückbaurückstellungen. Daher muss also jemand, der am fairen Unternehmenswert interessiert ist, die langfristigen Rückstellungen auch auf die gleiche Art und Weise bewerten, wie er Anleihen bewertet.

Doch bevor man eine solche Neubewertung für die Rückbaurückstellungen macht, müssen noch zwei Fragen geklärt werden:

- An welcher Stelle in der Bedienungsreihenfolge stehen denn die Rückbaurückstellungen bei den Versorgern? Eine klare Antwort gibt es auf diese Frage aktuell nicht. Es darf aber davon ausgegangen werden, dass sich die Position dieser Rückstellungen ungefähr im Bereich der langfristigen Verschuldungstitel des Unternehmens befindet.

- Hat man alle Informationen, die man für eine Neubewertung benötigt? Jein, aber für eine hemdsärmliche Neubewertung reicht es allemal. Auf Basis der obigen Annahme, dass die Rückstellungen der Versorger auf ähnlicher Rangfolgeposition stehen wie die langfristigen Anleihen der Versorger (und damit die risiko- und durationsadjustierten Diskontierungsraten für beide Positionen ungefähr identisch sind), kann über das im Anhang der Unternehmen anzugebenden Zins-Sensitivitätstableau eine Adjustierung der Werte erfolgen (die Barwertkonvexität, die sich insbesondere bei höheren Diskontierungsratenveränderungen zeigt, sei hier vernachlässigt).

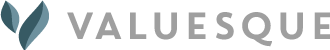

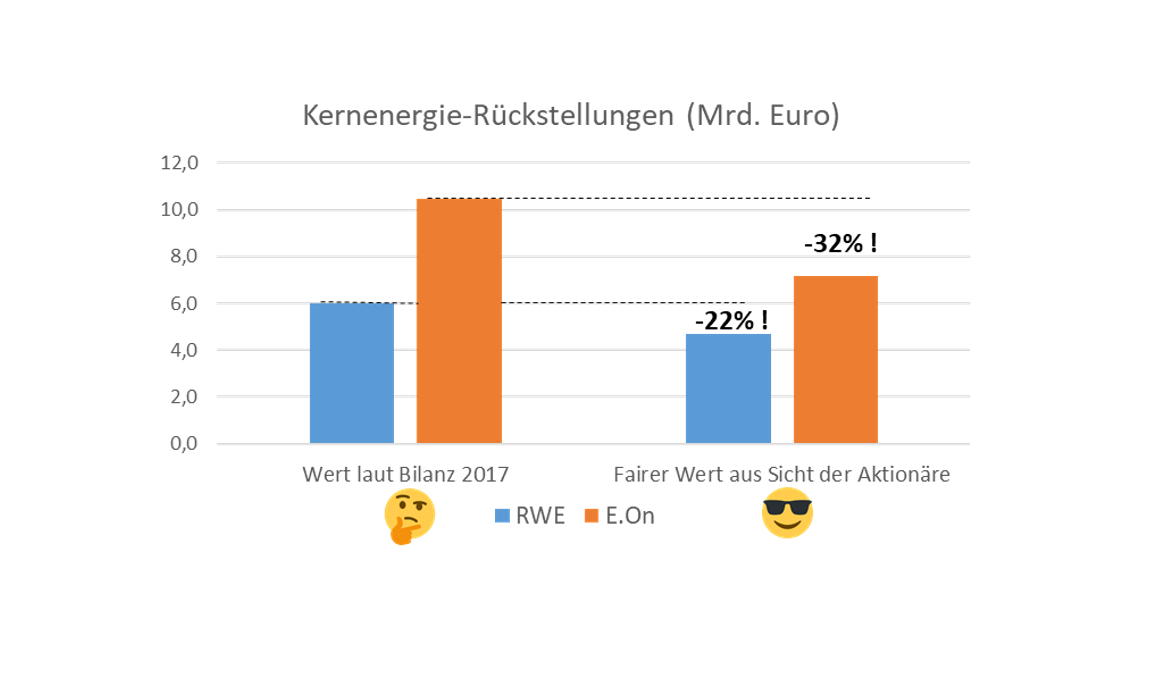

Eine Bewertung aus Sicht der Aktionäre zeigt demnach nun folgendes Bild:

Schaut man sich dieses Ergebnis an, so erkennt man, dass die Differenzen zwischen fairem Wert aus Sicht der Aktionäre und Bilanzansatz hier offensichtlich doch spürbar sind – wobei wohlgemerkt die Neubewertung nur auf Basis von Variationen der Diskontierungsrate erfolgt. Die geschätzten Projektzahlungsströme bleiben dagegen unverändert.

Sehr ähnlich zur Behandlung der Rückbaurückstellungen ist im Übrigen auch die bilanzielle Behandlung der Pensionsrückstellungen. Auch dort wird in der Rechnungslegung mit einer für die allermeisten Unternehmen im Unternehmensbewertungssinne viel zu niedrigen Diskontierungsrate (Renditen von ‚high quality corporate bonds‘, d.h. Unternehmensanleihen ungefähr im Ratingbereich AA) operiert, was aus Sicht der Aktionäre dieser Unternehmen ebenfalls zu einer meist deutlichen Bilanzüberbewertung dieser Position führt. Hintergrund ist u.a. wohl auch hier vermutlich die öffentliche Sorge davor, schon bilanziell zu unterstellen und zu signalisieren, dass das Unternehmen seinen Mitarbeitern nicht mit Sicherheit ihre Pensionsansprüche erfüllen wird.

Aber auch bei Pensionsverpflichtungen gilt: Das ist für den Unternehmensbewerter nicht von Bedeutung. Und wer um das immer noch große quantitative Gewicht von Pensionsrückstellungen gerade hier in Deutschland weiß, der erkennt auch, wie notwendig auch hier eine saubere Adjustierung ist, wenn man aus dem Blickwinkel der Aktionäre auf die Unternehmensbewertung schaut.

Dass diese bilanzielle Fehlbewertung bei langfristigen Rückstellungen – egal ob Atom oder Pensionen – allerdings vom Markt so gerne übersehen wird, hat schließlich zweierlei Gründe:

- diese Rückstellungen werden nicht gehandelt. Es gibt – anders als bei Anleihen – keinen Markt und – anders als bei Anleihen und Krediten – auch keinen direkten Counterpart, der regelmäßig ein Bewertungsinteresse an speziell dieser Position hat.

- Erschwerend zu (1): Es gibt für diese Positionen meist überhaupt keine Transaktionen. Diese Verpflichtungen werden vielmehr durch Bedienung beglichen. Und wenn es Ausnahmen gibt, wie die Übernahme von Teilen der Kernenergierückstellungen durch den Staat oder die Übernahme von Pensionsrückstellungen durch Versicherungsunternehmen, dann orientieren diese sich meist an anderen als reinen Bewertungskriterien.

Was bleibt, ist die Erkenntnis, dass aus Sicht der Aktionäre das Risiko der Insolvenz nicht notwendigerweise nur negative Aspekte aufweist. Durch den Haftungsboden beim Eigenkapitalwert von Null (und die damit verbundene Sicherheit, dass man nicht nachschießen muss) ergibt sich zumindest bei Teilaspekten – wie hier gezeigt bei einzelnen Verbindlichkeitspositionen – eine positive Kompensation. Mehr zu dieser positiven Teilwirkung eines höheren Insolvenzrisikos gibt’s in einem der nächsten Beiträge.