2015 lief es ganz gut für die britische Bank Barclays Plc. Ein Vorsteuergewinn in Höhe von 2,1 Mrd GBP stand in den Büchern. Ein genauerer Blick in die Zahlen verriet allerdings: mehr als 400 mio GBP davon (fast 20%!) waren das Ergebnis eines ‚own credit gain‘. Schwer zu finden war diese Information und wenig kommentiert noch obendrein. Der frühere CFO der Bank, Chris Lucas, der 2011 zu dieser Position sagte: “This reporting of own credit gains and losses is … widely viewed by the market as an accounting standard that misrepresents actual business profitability“ (Financial Times), war zu diesem Zeitpunkt schon nicht mehr an Bord. Er hätte vermutlich ein paar erläuternde Worte zur Hand gehabt.

Doch was steckt denn hinter diesem positiven Wertbeitrag (den es übrigens in dieser harten Form heute gar nicht mehr gibt – wohl aber noch in softer Form)? Hintergrund ist, dass Unternehmen, die für die Bilanzierung ihrer Verbindlichkeiten (auf Basis hier nicht näher zu diskutierender Kriterien) die sogenannte Fair Value Option gezogen haben, die Änderungen des Fairen Werts dieser Verbindlichkeiten in der Gewinn- und Verlustrechnung abbilden konnten (IAS 39). In der Praxis beschränkte sich dieser Fall eigentlich ausschließlich auf Finanzinstitute.

Wenn eine ausstehende Anleihe nun im Wert verliert, dann ist das positiv für das bilanzierende Schuldner-Unternehmen, da die Verpflichtung jetzt kleiner geworden ist (-> Gewinn in der Gewinn- und Verlustrechnung). Wenn dagegen der Wert steigt, dann ist das negativ, da die Verpflichtung größer geworden ist (-> Verlust in der Gewinn- und Verlustrechnung). Was allerdings Chris Lucas und auch vielen Analysten und Investoren Kopfzerbrechen bereitete, ist ein besonderer Aspekt dieser Bilanzierungsregel. Wenn nämlich sich das Geschäftsumfeld des Unternehmens verschlechtert und das allgemeine Risiko ansteigt, so steigt damit auch häufig das Kreditrisiko. Ein höheres Kreditrisiko bedeutet aber ceteris paribus einen niedrigeren fairen Wert der Schuldtitel. Und das wiederum bedeutet, dass das Unternehmen einen Gewinn buchen konnte. Nochmal in Kurzform: Ein Gewinn aufgrund der Verschlechterung der eigenen Kreditsituation! Own Credit Gain!

Intuitiv einleuchten tut das alles nun wirklich nicht. Den Standard Setters auch nicht. Und so änderten sie diese Regelung im Rahmen der Einführung der neuen IFRS 9 im Jahr 2018, der den alten IAS 39 ersetzte. Von nun an fließen die Veränderungen in den Verbindlichkeiten direkt durch das Eigenkapital (d.h. durch das OCI) und nicht mehr auf dem Umweg der GuV. Es gibt nun keine Gewinne und Verluste mehr aus Wertänderungen, wohl aber noch Eigenkapitalstärkungen und –schwächungen. Die Kritik an der Regelung ist in der Folge zurückgegangen. Ganz verstummt sind die Kritiker aber bei weitem nicht.

Bevor man aber nun in das allgemeine Schimpfen mit einstimmt, ist es sinnvoll, die Regelung einmal etwas tiefer zu beleuchten. Hierzu ist zunächst ein Blick in die Grundkonstruktion unserer Rechnungslegung notwendig:

So sind eigentlich alle gängigen Rechnungslegungssysteme so aufgebaut, dass das was übrig bleibt, nachdem man Positives und Negatives berücksichtigt hat, das Eigenkapital ist oder den Eigenkapitalgebern gehört. Technisch gesprochen: Eigenkapital ist ein Residuum! Auf der Bilanz bedeutet das, dass das Eigenkapital die Restgröße ist, die verbleibt, wenn man die Schulden von den Vermögenswerten abzieht. In der Gewinn- und Verlustrechnung rechnet man den Betrag den Eigenkapitalgebern zu, der sich ergibt, wenn man alle Aufwendungen von den Erträgen abgezogen hat (das ist der Jahresüberschuss).

Diese Residualeigenschaft ist rechnerisch angenehm, aber ökonomisch nicht notwendigerweise sinnvoll. So lagen bspw. die Jahresüberschüsse sowohl der Thyssenkrupp AG als auch der Casinos Austria AG jüngst jeweils bei ungefähr 60 Mio. Euro. Heißt das nun, dass beide Unternehmen gleich erfolgreich sind? Mitnichten. Wer hier eine sinnvolle Aussage treffen will, der muss – jenseits der Rechnungslegung – eine adäquate Eigenkapital-Belastung (Equity Capital Charge) noch zusätzlich berücksichtigen. Und wenn man das macht, dann sieht man, dass Thyssenkrupp tief im roten Bereich endet und Casinos Austria weit im schwarzen Bereich. Solche und ähnliche Überlegungen spielen in vielen Analysemodellen eine Rolle, wie bspw. beim Prinzip des Wertsteuerungs- und Wertmessungssystems Economic Value Added (EVA).

Das Problem, dass irgendetwas auf der Eigenkapitalseite fehlt in unserer Rechnungslegung (was man dann händisch-analytisch evtl. noch ergänzen muss), macht sich nun auch bei den ‚own credit gains‘ bemerkbar. Diese existieren nämlich wirklich! Die Verpflichtung ist tatsächlich kleiner geworden! Aber wenn man diese in der Analyse berücksichtigt, dann muss man auch die damit einhergehenden, meist nicht ganz so offensichtlichen (häufig in der Rechnungslegung nicht explizit abgebildeten) Veränderungen auf der Aktivseite (Enterprise Value) sachgerecht berücksichtigen.

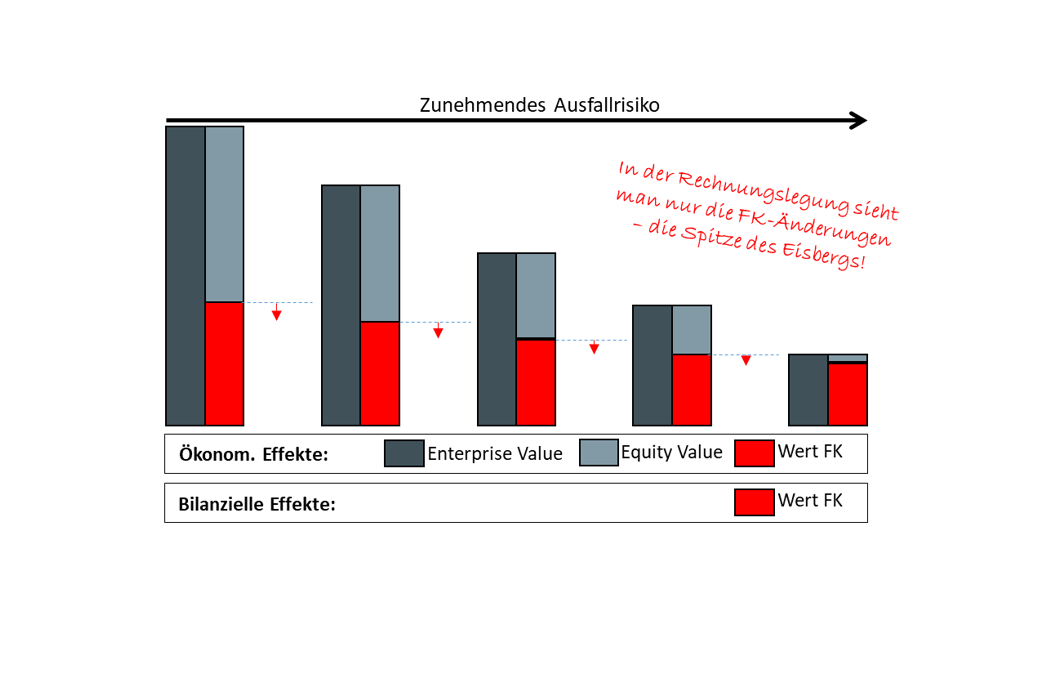

Denn es ist nun einmal so: die Ursache für die Verschlechterung der Kreditrisikoposition ist in den meisten Fällen ein riskanteres Geschäftsumfeld und damit auch eine Reduktion des Enterprise Value. Hinzu kommt: Die Verteilung der Enterprise Value Reduktion geht stärker zu Lasten der Eigenkapitalinvestoren als der Fremdkapitalinvestoren, die own credit gains sind also nur die Spitze des Eisbergs – und zwar die falsche Spitze: was hier positiv erscheint impliziert in Wirklichkeit etwas viel Negativeres – eine Fake-Eisberg-Spitze also. Die folgende Graphik zeigt beispielhaft die Entwicklung der Wertpositionen für ein zunehmendes Ausfallrisiko.

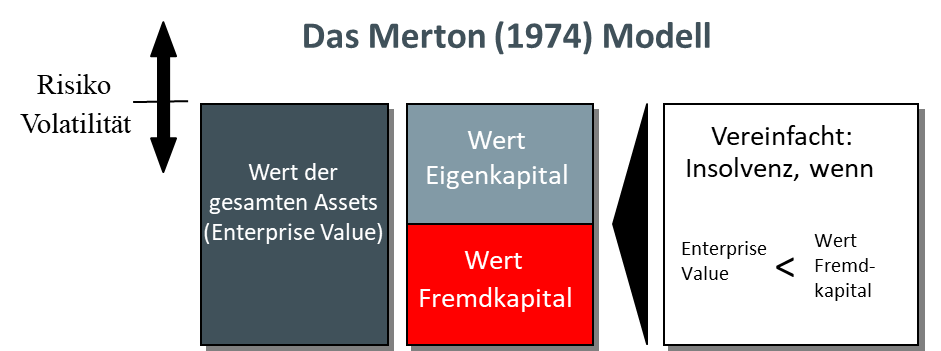

Dass Eigenkapital härter bestraft wird als Fremdkapital liegt in der Rangfolge der Bedienung. Fremdkapital ist ja bekanntlich gegenüber Eigenkapital bevorrechtigt. Wer genau wissen will, wie sich die Enterprise Value Veränderungen auf Eigenkapital und Fremdkapital verteilen, der sollte das Merton Modell (Merton 1974, On the Pricing of Corporate Debt: The Risk Structure of Interest Rates, Journal of Finance, 29, S. 449-70), das auch der obigen Berechnung zugrunde lag, zu Rate ziehen.

Dieses Modell ist der Vorläufer der modernen Optionspreistheorie und bewertet Kapitalpositionen auf der Basis der Bedienungswahrscheinlichkeit in Zukunft. Startpunkt ist die Beobachtung, dass der Enterprise Value ein gewisses Risiko (Schwankungen) aufweist, die sich dann auf die Verteilung eben dieses Enterprise Value auswirken.

Für den Unternehmensbewerter bedeutet das dann folgendes:

- Auch wenn der isoliert wahrgenommene ‚own credit gain‘-Effekt zunächst verwirrend erscheint. Er ist ökonomisch sachgerecht, erzählt aber nur einen kleinen Teil der ganzen Geschichte. Er ist gewissermaßen die Fake-Spitze des Eisbergs.

- Die Ursache für den ‚own credit gain‘ ist meist eine (nicht so einfach aus der Rechnungslegung beobachtbare) Reduktion des Enterprise Value und damit einhergehende Reduktion des Marktwerts des Eigenkapitals

- Kapitalstrukturbewertungsmodelle wie das Merton (1974) Modell zeigen, dass der Rückgang des fairen Werts des Eigenkapitals den Rückgang des fairen Werts des Fremdkapitals dominiert.

- Ein ‚own credit gain‘ sollte also für den am Unternehmenswert Interessierten ein Weckruf sein. Im Bewertungsmodell sollte er sich die Ursachen für dieses Phänomen klar machen und entsprechend die Ertrags- und Zahlungsstromaussichten adjustieren.

- Als Faustregel gilt: Wer nach dem ‚own credit gain‘ unter dem Strich keinen negativen Effekt auf den Eigenkapitalwert erkennt, der hat höchstwahrscheinlich etwas falsch gemacht.

- Durch die Einführung des IFRS 9 hat sich die Situation nur geringfügig geändert. Zwar finden sich keine Gewinne mehr in der GuV, wohl aber gibt es immer noch Eigenkapitalveränderungen. Die analytische Herausforderung ist unverändert.

Der own credit gain-Effekt ist im Übrigen nicht unähnlich zu dem bereits letzte Woche besprochenen Ausfallrisiko-Bilanzanalyse-Problem. Bei beiden geht es um eine sachgerechte, ökonomisch-sinnvolle Bewertung von Vermögenswerten und Verpflichtungen.

Die abschließenden Worte hat hier nun der frühere Deutsche Bank CEO Josef Ackermann, der einst schon im Grußwort des Geschäftsberichts für 2008 mitteilte (Hinweis: damals galt natürlich der alte IAS 39 noch): „Wie bisher waren wir unverändert konservativ bei der Bewertung unserer eigenen Verbindlichkeiten mit der sogenannten ‚Fair Value Option‘. Hätten wir diese Bewertungsmethode für alle unsere ausstehenden Schulden angewendet, wäre unser Vorsteuerergebnis 2008 um 5,8 Mrd € höher ausgefallen.“ (Deutsche Bank Geschäftsbericht 2008, S. 2). Was nun sicherlich positiv gemeint war und evtl. sogar der Beruhigung der Leser dienen sollte, hatte damals allerdings denjenigen, die das Prinzip der ‚own credit gains‘ verstanden haben – das wird jetzt nicht mehr verwundern – noch viel mehr Sorgenfalten auf die Stirn getrieben. Der Fake-Eisberg lässt grüßen.