Zu Beginn eine kleine Rechenübung: Wie hoch ist der Erwartungswert eines Zahlungsstroms von 100 Euro, der mit 80% Wahrscheinlichkeit realisiert wird? Klar, 80 Euro! Und wie hoch ist der Erwartungswert eines Zahlungsstroms von 1.000 Euro, der mit 8% Wahrscheinlichkeit realisiert wird? Richtig, auch 80 Euro. Kein Problem für Unternehmensbewerter.

Denn wer am Unternehmenswert interessiert ist, der bewegt sich stets in Erwartungswerten und Verteilungen: Wie wahrscheinlich ist das Eintreten bestimmter Ereignisse? Wie verteilen sich die damit zusammenhängenden Zahlungsströme? Und: Wie groß ist die Bandbreite möglicher Cashflow-Realisierungen? Von all dem muss man sich ein Bild machen, wenn man das Discounted Cashflow (DCF) Modell sinnvoll kalibrieren will, d.h. sowohl die Bewertungsgröße (das was im Zähler steht), als auch die risikoadäquate Diskontierungsrate (das was im Nenner steht) bestimmen will.

Blöd nur, dass unsere Rechnungslegung uns dabei nur bedingt unterstützt. Nicht nur, dass der Erwartungswert-Gedanke in der Rechnungslegung eher unterrepräsentiert ist – damit könnte man leben, denn Erwartungswerte erfordern Managementeinschätzungen und die sind nicht notwendigerweise als Analysebasis für Externe geeignet/gewünscht – die Bilanz ist vielmehr ein buntes Sammelsurium von ganz unterschiedlichen Wertbetonungen. Es fehlt die klare Linie und das muss man als Unternehmensbewerter wissen, wenn man die Bilanz in die eigene Erwartungswertwelt transponieren will.

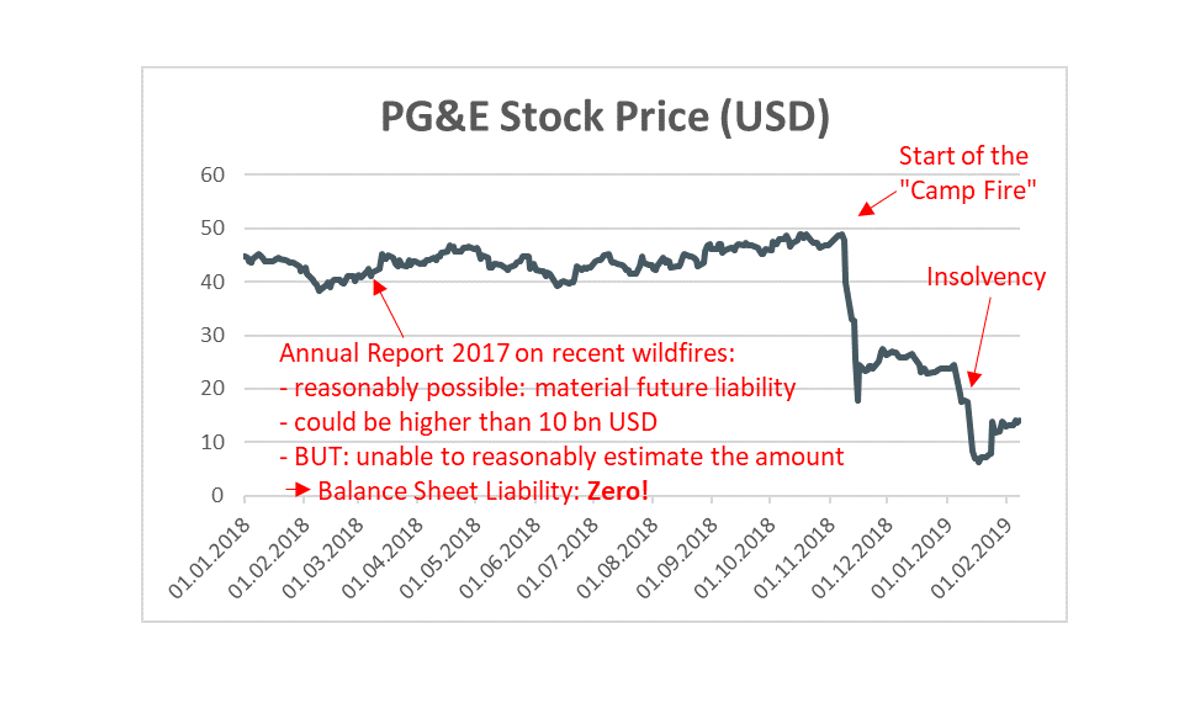

Ein aktuelles Beispiel zeigt eigentlich schon die ganze Misere: Vor nicht einmal einem Monat hat der in Kalifornien ansässige, größte US-Energieversorger Pacific Gas & Electric (PG&E) Insolvenz anmelden müssen, weil (aussichtsreiche) Klagen in Milliardenhöhe wegen Verantwortlichkeiten für jüngste Waldbrände in Kalifornien das Unternehmen wohl finanziell in die Knie zwingen würden. Hintergrund ist u.a., dass nicht ausgeschlossen werden kann, dass veraltete Oberleitungen des Versorgers das Feuer mit ausgelöst haben. Das ist dramatisch für die Anteilseigner, aber eigentlich noch viel dramatischer für die Rechnungslegung. Denn das Risiko war in seinem ganzen Ausmaß eigentlich schon lange bekannt – nur: man konnte es nicht auf der Bilanz sehen!

Spätestens im Geschäftsbericht 2017 erläutertet PG&E nämlich recht klar mit Verweis auf vergangene Wildfeuer unter der ‚Note 13: Contingencies and Commitments‘, dass da eine Verpflichtung auf das Unternehmen zukommen könnte, die deutlich über 10 Mrd. USD liegt („…the Utility’s liability could be higher than the approximately $10 billion estimated in respect of the wildfires that occurred in October 2017…“), aber auch, dass eine genaue Abschätzung kaum möglich ist („….unable to reasonably estimate the amount of losses (or range of amounts) that they could incur…‘). Letztlich kam PG&E zu dem Schluss, dass die Wahrscheinlichkeit für eine Belangung wohl zu gering nach den Regelungen der US-GAAP und somit eine Bilanzierung der Verpflichtung nicht möglich ist. Man beließ es bei der Erwähnung im Anhang.

Der Rest ist Geschichte. Nachdem im November 2018 im PG&E-Aktivitätsgebiet abermals Feuer wüteten (das sogenannte ‚Camp Fire‘), nahm der Druck immens zu. Das – nun auch öffentlich sehr aktiv breitgetretene – Klageerfolgsrisiko schien unaufhaltsam anzusteigen. Am 14. Januar 2019 kündigte das Unternehmen dann die baldige Insolvenzanmeldung an.

Der Rest ist Geschichte. Nachdem im November 2018 im PG&E-Aktivitätsgebiet abermals Feuer wüteten (das sogenannte ‚Camp Fire‘), nahm der Druck immens zu. Das – nun auch öffentlich sehr aktiv breitgetretene – Klageerfolgsrisiko schien unaufhaltsam anzusteigen. Am 14. Januar 2019 kündigte das Unternehmen dann die baldige Insolvenzanmeldung an.

Bilanziell hat PG&E (nach heutigem Kenntnisstand) alles richtig gemacht. Um eine Verpflichtung auf die Bilanz zu bringen, müsste nach US-GAAP die Inanspruchnahme durch Dritte „likely to occur“ sein – d.h. nach herrschender Meinung bei einer Eintrittswahrscheinlichkeit von ca. 80% liegen (nach IFRS: „more likely than not“ = ca. 50% Eintrittswahrscheinlichkeit). Die Idee dahinter: Es soll nicht alles, was eventuell mal passieren kann, passiviert werden. Nur Events, mit denen man in Zukunft auch vernünftigerweise rechnen kann. Und diese Wahrscheinlichkeitshürde hat das Klageerfolgsrisiko wohl zum Zeitpunkt der 2017er Rechnungslegung nicht übersprungen.

Aber für die Unternehmensbewertung spielen irgendwelche Wahrscheinlichkeitshürden nur eine untergeordnete Rolle, was zählt ist der Erwartungswert. Wie das Eingangs-Rechenbeispiel zeigt: Etwas sehr großes multipliziert mit einer kleinen Wahrscheinlichkeit (das wird NICHT passiviert!) kann im Ergebnis genauso groß oder größer sein als etwas Kleines multipliziert mit einer großen Wahrscheinlichkeit (das wird passiviert!). Aber alles, was NICHT passiviert wird, wird von Investoren automatisch viel weniger wahrgenommen als das, was passiviert wird. Und so war es wohl auch bei PG&E.

Denn wer die Notes intensiv gelesen hatte, der konnte wohl auch ohne große hellseherischen Fähigkeiten spätestens aus Sicht des Publikationsdatums des Geschäftsberichts 2017 (Februar 2018) zu dem Schluss kommen, dass a) in Kalifornien bald wieder mal ein Feuer zu erwarten ist, egal mit welchem Auslöser, b) die Ausrüstung von PG&E so schnell nicht modernisiert werden würde, und daher c) mindestens der Verdacht wieder auf PG&E fallen wird und dabei die Verteidigungslinie des Konzerns wohl sehr schwach sein wird. Kurz: mit einer spürbaren Erschwerung des im 10 Mrd. USD Bereich liegenden Problems war klar zu rechnen.

Die Aktienmärkte nahmen aber die Anhangangaben recht gelassen. Ganz egal war ihnen dieses Thema zwar nicht. Aber das ganze Ausmaß wollten sie dann doch nicht so recht wahrhaben. Schaut man sich den Aktienkursverlauf von PG&E an, dann erkennt man, dass die endgültige Durchsetzung dieser Erkenntnis am Markt noch bis zum tatsächlichen Wiederaufflammen der Waldbrände im November 2018 gedauert hat.

Es handelt sich beim Fall PG&E sicher um einen heftigen Fall des On- (d.h. Bilanzierung bei unterstellter 100% Wahrscheinlichkeit) / Twilight- (d.h. irgendwo zwischen 0% und 100%) / Off- (d.h. Off-Balance, wie bei PG&E) Bilanzanalyseproblems. Aber das grundsätzliche Thema zieht sich durch die IFRS- und US-GAAP-Rechnungslegung wie ein roter Faden.

Ein (nur ausschnittsweiser) Blick auf die IFRS-Aktivseite zeigt: Dort herrscht in den meisten Fällen ein schwer ökonomisch zu rechtfertigendes On/Off Prinzip. Entweder die Assets kommen zum vollen Wert drauf oder gar nicht. Was nun unproblematisch ist für viele physische Assets wie Maschinen oder Vorräte, ist schon ein Problem für viele immaterielle Werte. Das klassische Beispiel sind die Ausgaben für Forschung und Entwicklung. Grundsatz: Grundlagenforschung ist für die IFRS kein Assets – zu unklar ist die spätere Umsetzung in Cashflows hier nach IFRS-Meinung. Sogenannte Entwicklungsausgaben (also wenn schon eine gewisse Produktreife besteht) kommen aber voll auf die Bilanz. Für die Bewertungsrealität sind aber beide Ansätze unbrauchbar. Zwar sind die Cashflow-Umsetzungswahrscheinlichkeiten für Entwicklung üblicherweise höher als für Grundlagenforschung, aber bei beiden watet man meist tief in Wahrscheinlichkeitsbereichen, die fern von 0% und ebenso weit von 100% entfernt sind.

Auch wer steuerliche Verlustvorträge auf die Bilanz bringen will, braucht eine Realisierungswahrscheinlichkeit von 50+%. Dann kann er sie voll bilanzieren. Darunter: Null-Bilanzierung. Und auch hier steht die Wahrheit deutlich zwischen den Extremen. Auf ihrem Höhepunkt konnten bspw. dem französischen Versorger Veolia Environnement S.A. nicht-aktivierte steuerliche Verlustvorträge in Höhe von fast 1 Mrd. Euro zugerechnet werden. Nichts auf der Bilanz, aber für die Unternehmensbewertung einiges an Wert (wie auch die tatsächliche Entwicklung in den Folgejahren zeigte)!

Auf der IFRS-Passivseite sieht es da schon bunter aus. Finanzverbindlichkeiten werden zumindest mit ihrem Wert unter Erwartungshaltung zum Begebungszeitpunkt bilanziert (d.h. konkret: Das Ausfallrisiko wird berücksichtigt). Wenn spätere Erwartungswertänderungen, d.h. Ausfallrisikoänderungen, erfolgen, dann werden die aber meist nicht abgebildet. Ausnahme gibt’s bei Unternehmen, die ihre Verbindlichkeiten zum fairen Wert auf der Bilanz halten (das sind meist Banken oder andere Finanzinstitute). Dort kann man dann auch den konterintuitiven, aber ökonomisch völlig richtigen Effekt beobachten, dass die erwartete Verbindlichkeit kleiner wird, wenn das Unternehmen in die Krise rutscht. Diesem Thema wird sich aber erst in einem späteren Beitrag im Detail gewidmet

Rückstellungen sollen ebenfalls mit ihrem Erwartungswert abgebildet werden. Aber mit dem heutigen Erwartungswert. Da Rückstellungen sich immer auf zukünftige Ereignisse beziehen, haben sie einen Zeitwert, der wird aber häufig unterschlagen. Dadurch ergeben sich regelmäßig Erwartungswertverzerrungen. Aber nicht immer: bei langfristigen Rückstellungen wird schon diskontiert. Aber dafür dann ganz anders als bei Finanzverbindlichkeiten. Bei Rückstellungen schreiben die Standard Setter vielmehr eine Diskontierungsrate vor – und die orientiert sich mit Nichten an tatsächlichen Ausfallrisiken, sondern an den Renditen hochqualitativer Unternehmensanleihen. Auch dadurch verschieben sich die bilanziellen Werte noch weiter weg vom eigentlichen Erwartungswert.

Immerhin: Das unwürdige Spiel mit Leasingverpflichtungen ist seit 1. Januar 2019 endlich beendet. Dort konnte man sich bis vor kurzem mit ein paar Ausgestaltungstricks aussuchen, ob man die Verpflichtung (und das Asset) gerne On, also auf der Bilanz – sogenanntes Finanzierungsleasing – oder Off, also außerhalb der Bilanz hätte – der sogenannte Operating Lease. Tippen Sie mal, welchen Weg die an geringen Finanzverbindlichkeiten (und damit höherer Kreditwürdigkeit) interessierten Unternehmen meist eingeschlagen haben? Genau, den Operating Lease! Aber damit ist jetzt Schluss. Jetzt kommen alles Leasingverträge auf die Bilanz, eine durchaus sinnvolle Entwicklung.

Und so könnte man noch zahlreiche weitere Beispiele finden. Aber damit hier kein Missverständnis auftritt: Die Grenzen der Bilanzierbarkeit sind in vielen Fällen durchaus sinnvoll. Die Standardsetter wollen einfach nicht zu viel Subjektivität zulassen. Ein optimales Bilanzierungssystem wird es daher wohl in der Praxis nie geben. Und damit müssen wir uns abfinden. Dennoch gibt es zwei große Abers:

Aber (1) als Unternehmensbewerter sollte man schon genau wissen, in welcher Position welches Wahrscheinlichkeitsmaß (On/Twilight/Off) versteckt ist, um das dann auch entsprechend in die eigene Prognose einfließen zu lassen. Und dieses Maß ist vielfach alles andere als einfach zu erkennen.

Aber (2) die Entwicklungen der IFRS der letzten Jahre haben schon ein bisschen was von Flickschusterei. Die Linie hinsichtlich der Wertmaße wird einfach nicht klarer. Ich habe daher durchaus Verständnis für einige Nostalgiker, die angesichts der jüngsten Entwicklungen der IFRS wieder ein Faible für die gute alte HGB-Bilanzierung entwickeln. Da war vieles weit weg von der Zukunftsorientierung und dem rechten Wahrscheinlichkeitswert, aber die Linie war dafür wesentlich klarer.

Für den Analysten bleibt letztendlich nur: Anhang lesen, die hinter den On-Balance- und Off-Balance-Bewertungen stehenden Wahrscheinlichkeiten für eigene Zwecke anpassen, und im Notfall eine eigene synthetische Bilanz (eine Bilanz nach den für die Unternehmensbewertung relevanten Kriterien, nicht nach den IFRS) aufstellen. Das kann man sich im Rahmen der Unternehmensbewertung durchaus leisten, denn das Korsett der harten Rechnungslegungsregeln ist hier nicht vorhanden.

Doch während hier noch über On/Twilight/Off-Probleme diskutiert wird, ziehen am Rechnungslegungshorizont noch viel dunklere Wolken auf: Das „End of Accounting“ wurde nämlich von den beiden Wissenschaftlern Baruch Lev und Feng Gu aufgerufen! Was es damit auf sich hat (nämlich viel von dem, was man in diesem Beitrag lesen konnte, dort wird OFF in Großbuchstaben geschrieben) und ob alles wirklich so schlimm ist, wird in einem der nächsten Beiträge diskutiert.